Żeby wziąć kredyt w banku, niezależnie od jego rodzaju, czy kwoty, jaką chcesz pożyczyć, musisz mieć zdolność kredytową. Jej wysokość zależy od Twojej sytuacji finansowej (przede wszystkim wysokości zarobków, zobowiązań i liczby osób na utrzymaniu). Im lepsza jest Twoja zdolność kredytowa, tym więcej pieniędzy może pożyczyć Ci bank. Dowiedz się, jaki kredyt hipoteczny uzyskasz przy dochodach 4 000 zł, 6 400 zł, 8 000 zł, 10 000 zł i 12 000 zł netto.

Każdy bank inaczej ocenia zdolność kredytową. Oznacza to, że każdy z nich zaoferuje Ci inną kwotę kredytu. Może też zdarzyć się tak, że jeden odmówi Ci kredytu hipotecznego, a inny z chęcią go udzieli. Mimo że Twoja sytuacja finansowa jest stała, to polityka kredytowa każdego banku jest inna.

Dlatego warto pytać o kredyt hipoteczny w kilku instytucjach. I to nie tylko dlatego, żeby porównać oferty, ale również dlatego, żeby zwiększyć swoją szansę na uzyskanie kredytu. Przed podjęciem decyzji o kredycie hipotecznym warto także sprawdzić kalkulator zdolności kredytowej, aby wstępnie oszacować swoje możliwości.

Sprawdziłem, jaką kwotę kredytu banki są obecnie skłonne udzielić:

- singlowi zarabiającemu 4 tys. zł netto,

- rodzinie z jednym dzieckiem, której miesięczne dochody wynoszą 6,4 tys. zł,

- rodzinie z dwojgiem dzieci, zarabiającej 8 tys. zł netto,

- bezdzietnemu małżeństwu, na którego konto bankowe co miesiąc wpływa 10 tys. zł,

- rodzinie z dwojgiem dzieci, zarabiającej 12 tys. zł netto.

Jak zarobki wpływają na Twoją zdolność kredytową?

Odpowiedź na pytanie, jak wysokość zarobków wpływa na zdolność kredytową, tylko z pozoru wydaje się łatwa. Można powiedzieć, że im wyższe zarobki, tym lepsza zdolność kredytowa, a co za tym idzie, większa szansa na kredyt hipoteczny. To prawda, ale nie do końca.

Na zdolność kredytową wpływ ma nie tylko to, ile zarabiasz, ale też ile wydajesz (w tym na spłaty rat innych kredytów czy pożyczek), czy ile osób pozostaje na Twoim utrzymaniu.

Każde dziecko, które z Tobą mieszka, pozostaje na Twoim utrzymaniu. Ze swojej pensji musisz kupować mu jedzenie, środki czystości, ubrania, opłacać dodatkowe zajęcia i inne potrzeby. Przez to zostaje Ci mniej środków na ratę kredytu. Tak więc odpowiedź na pytanie, czy dziecko wpływa na zdolność kredytową, jest twierdząca. Im więcej masz osób na utrzymaniu, tym mniej możesz pożyczyć od banku.

Dla klientów wychowujących dzieci istotna jest informacja, że duża liczba banków uwzględnia świadczenie z programu 800 plus przy ocenie zdolności kredytowej. Sprawdź, jak wygląda to w poszczególnych bankach:

- Alior Bank uwzględnia świadczenie 800+ nie jako dochód, lecz jako element zmniejszający koszty utrzymania w kalkulacji zdolności kredytowej.

- Bank BPS przy badaniu zdolności kredytowej przed udzieleniem kredytu hipotecznego bierze pod uwagę świadczenie z programu 800+.

- Bank Millennium nie uwzględnia świadczenia z programu 800+ w badaniu zdolności kredytowej.

- Bank Pekao S.A. przy badaniu zdolności kredytowej bierze pod uwagą świadczenie z programu 800+

- BNP Paribas poinformował, że możliwe jest uwzględnienie świadczenia 800+ przy ocenie zdolności kredytowej klienta ubiegającego się o kredyt hipoteczny, zgodnie z obowiązującą polityką kredytową. Bank dodał, że każdy wniosek analizowany jest indywidualnie.

- BOŚ Bank, nie uwzględnia dochodów uzyskiwanych z programu 800+ do badania zdolności kredytowej.

- Citi Handlowy nie uwzględnia 800+ przy wyliczaniu zdolności kredytowej.

- Credit Agricole bierze pod uwagę dochód z 800+ do zdolności kredytowej jako dochód dodatkowy dla klienta.

- ING Bank Śląski może przyjąć świadczenie z programu 800+ jako dodatkowy dochód kredytobiorcy do liczenia zdolności kredytowej. Bank dodaje jednak, że jeśli jest to jedyny udokumentowany dochód kredytobiorcy, to takie źródło dochodu nie zostanie zaakceptowane.

- mBank nie bierze pod uwagę 800+ przy badaniu zdolności kredytowej.

- W Santander Bank Polska, 800+ nie jest traktowane jako dochód, natomiast to świadczenie jest uwzględniane w ocenie zdolności kredytowej.

- VeloBank akceptuje i bierze pod uwagę dochód ze świadczenia 800+ przy określaniu zdolności kredytowej.

Kwota kredytu:

![]()

Trzeba też pamiętać o stopach procentowych Narodowego Banku Polskiego i rekomendacjach Komisji Nadzoru Finansowego.

Między październikiem 2021 r. a wrześniem 2022 r. Rada Polityki Pieniężnej (RPP) podnosiła stopy procentowe NBP, co wpłynęło na znaczny wzrost stawki WIBOR® (np. WIBOR® 3M wzrósł z 0,21% we wrześniu 2021 r. do 7,50% w listopadzie 2022 r.). Miało to wpływ na pogorszenie zdolności kredytowej. Jeżeli miałeś stałe dochody, to z każdą podwyżką stóp procentowych spadała dostępna dla Ciebie kwota finansowania.

Od października 2023 r. podstawowa stopa procentowa NBP (stopa referencyjna) wynosiła 5,75%. W maju 2025 r. Rada Polityki Pieniężnej obniżyła stopy procentowe o 0,5 punktu procentowego, a w lipcu, we wrześniu, w październiku, listopadzie i grudniu 2025 r. o 0,25 punktu procentowego. Obecnie stopa referencyjna NBP wynosi 4,00%.

Od kwietnia 2025 r. obserwujemy także obniżające się stawki WIBOR®. 2 kwietnia 2025 r. stawka trzymiesięczna (najczęściej stosowana przez banki do ustalania zmiennego oprocentowania kredytów hipotecznych) wynosiła 5,85%, a obecnie jej wysokość to 3,82 %. Równie dużą obniżkę odnotował WIBOR® 6M: z 5,74% 2 kwietnia 2025 do 3,71 % obecnie. Spowodowało to, że w ostatnich miesiącach poprawiła się zdolność kredytowa.

To jeszcze nie wszystko. Od lutego 2023 r. obowiązuje obniżony bufor ostrożnościowy na wzrosty stóp. Do tej pory wynosił on 5%, co oznacza, że jeśli klient wnioskował o kredyt hipoteczny z oprocentowaniem 9%, to bank musiał przyjmować, że będzie on oprocentowany aż na 14%. Miało to na celu już przy ocenie zdolności kredytowej sprawdzenie, czy wnioskodawca poradzi sobie ze spłatą zobowiązania, nawet gdy stopy procentowe wzrosną.

Obecnie podczas liczenia zdolności kredytowej banki mogą stosować następujące bufory ostrożnościowe:

- 2,5% - dla kredytów z okresowo stałym oprocentowaniem,

- więcej niż 2,5%, adekwatnie do oceny ryzyka – dla kredytów ze zmiennym oprocentowaniem.

W przypadku oprocentowania zmiennego KNF zaleciła, aby to zarządy banków samodzielnie wypracowały odpowiedni bufor.

Bardziej liberalna rekomendacja KNF z pewnością wpłynie na zwiększenie szansy na otrzymanie kredytu hipotecznego, co widzimy w najnowszych danych z banków.

Jaki kredyt przy zarobkach 4 000 netto?

Jaki kredyt przy 4 000 netto? Zapytałem o to banki.

Jaka zdolność kredytowa przy 4 000 netto? Przy zarobkach 4 000 zł netto największą zdolność kredytową dla kredytu hipotecznego o oprocentowaniu zmiennym wyliczyły Alior Bank, mBank i Credit Agricole. W przypadku kredytu o oprocentowaniu okresowo stałym najwięcej pożyczą Alior Bank, Credit Agricole i mBank.

W zależności od rodzaju oprocentowania jedna osoba uzyska finansowanie w kwocie od 185,5 tys. zł do 264,1 tys. zł. Trzeba jednak pamiętać o konieczności posiadania wkładu własnego. Założyłem, że singiel dysponuje kwotą 20% wartości nieruchomości. Jeśli jednak masz więcej oszczędności, to dostępna kwota kredytu będzie taka sama, ale będziesz mógł pozwolić sobie na droższe mieszkanie.

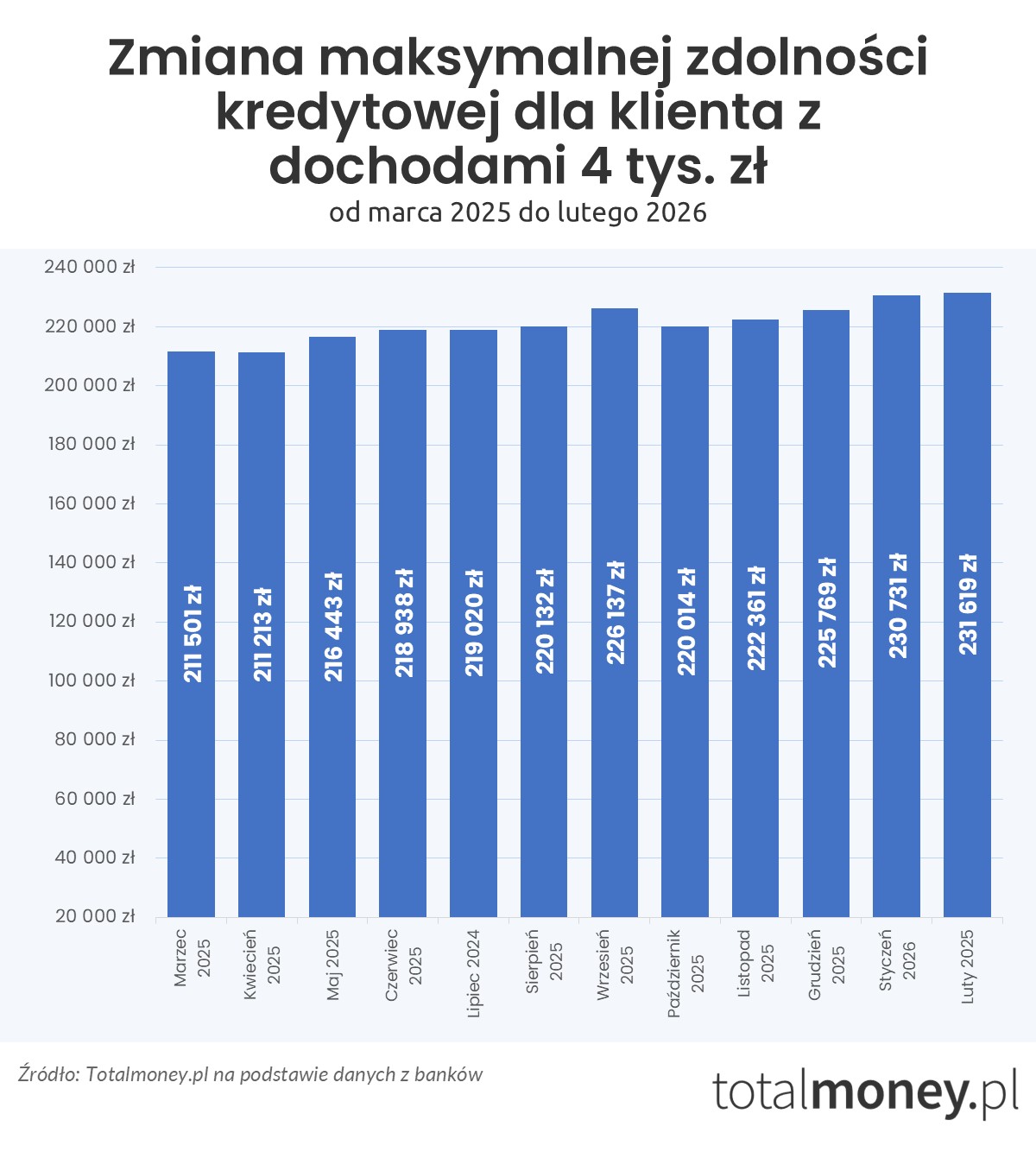

To, jak zmieniała się zdolność kredytowa (na przykładzie oprocentowania zmiennego), przy 4 tys. zł netto pensji (singiel) i 20% wkładu własnego, pokazuje wykres.

Z wykresu wynika, że między lutym 2025 r. a styczniem 2026 r. zdolność kredytowa dla klienta zarabiającego 4 000 zł, wahała się od 209 484 zł do 230 731 zł. Z jej wzrostami mieliśmy do czynienia w marcu, maju, czerwcu, lipcu, sierpniu, wrześniu, listopadzie i grudniu 2025 r. (średnio o +1,28%). W pozostałych miesiącach miał miejsce trend spadkowy (w kwietniu i październiku 2025 r. wyniósł on średnio -1,46%). Najnowsze dane, za marzec 2026 r., pokazały wzrost zdolności kredytowej (o +0,38%).

Moja opinia

4 tys. zł netto, takie zarobki nie pozwolą na zakup mieszkania (przynajmniej w Warszawie). Metr kwadratowy jednopokojowego mieszkania (tzw. kawalerki) o powierzchni do 40 m2 z rynku wtórnego kosztował w styczniu 2026 r. średnio 19 276 zł. Oznacza to, że za mieszkanie o powierzchni 30 m2 trzeba zapłacić 578,3 tys. zł.

Kolejne kalkulacje przygotowałem dla rodzin z dziećmi, bo jest to najczęściej występująca grupa ubiegająca się o kredyt hipoteczny dla własnych celów mieszkaniowych.

Jaki kredyt przy zarobkach 6 400 netto?

Zapytałem banki, jaki kredyt przy łącznych zarobkach 6 400 zł netto są w stanie zaproponować małżeństwu z jednym dzieckiem. Zdolność kredytowa dla takich klientów wynosi od 147,6 tys. zł (przy kredycie o zmiennym oprocentowaniu) do 302,4 tys. zł. (dla kredytu o okresowo stałej stopie procentowej).

Najbardziej liberalnie zdolność kredytową wyliczyły: Bank BPS, PKO BP i VeloBank (dla oprocentowania zmiennego) oraz Bank BPS, Alior Bank i PKO BP (dla oprocentowania okresowo stałego). Do tych banków w pierwszej kolejności powinni udać się rodzice jednego dziecka.

A jak inne banki oceniają szansę tych klientów na kredyt hipoteczny? Dzieci są największą przeszkodą dla ING Banku Śląskiego (zarówno dla oprocentowania zmiennego jak i okresowo stałego).

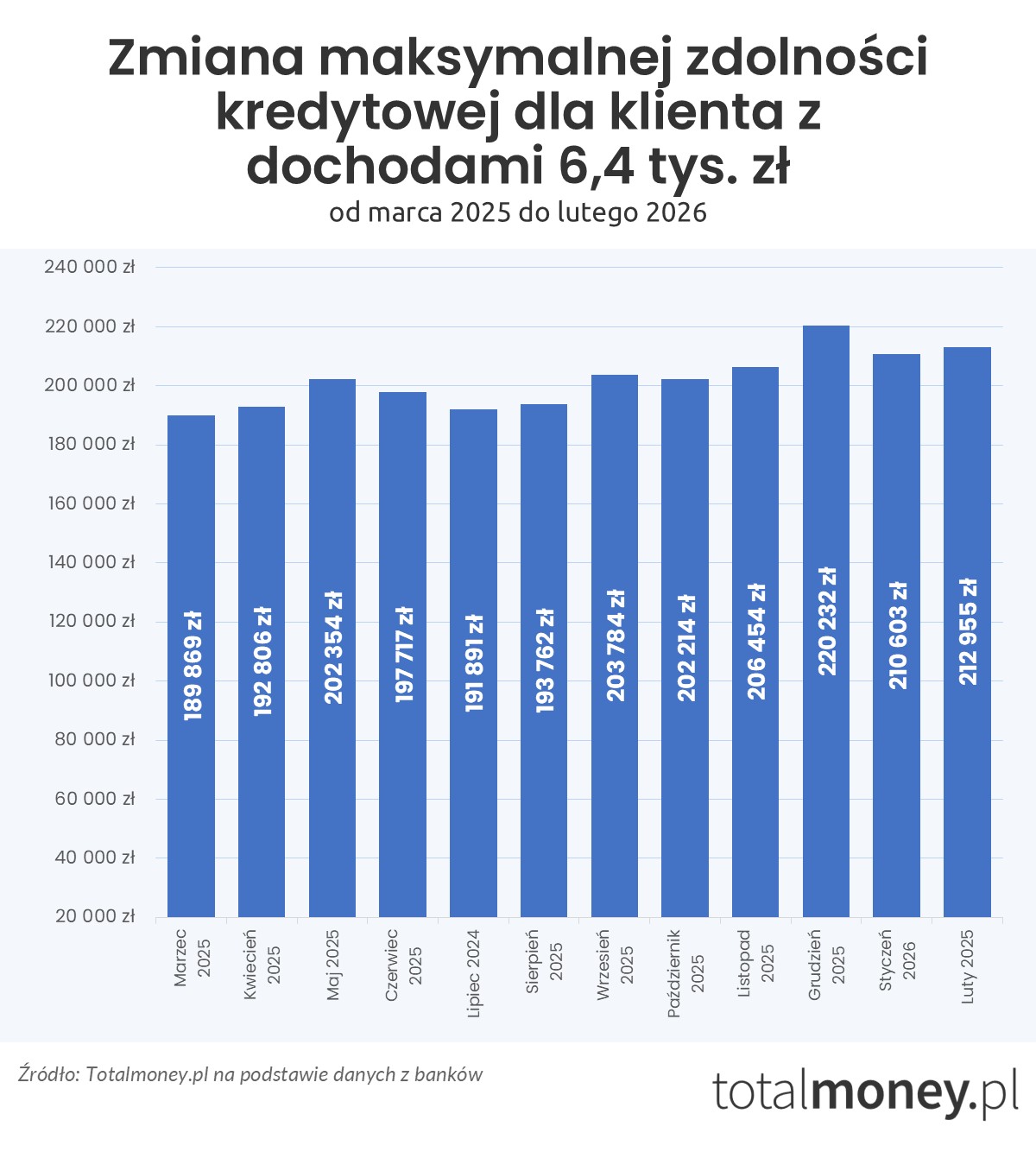

Także i tutaj mieliśmy do czynienia ze zmianami wysokości zdolności kredytowej. Jednak w tym scenariuszu widać znacznie większe wahania jej wysokości. Zwiększenie zdolności kredytowej (średnio o +3,41%) przyniosły kwiecień, maj, sierpień, wrzesień, listopad i grudzień 2025 r. Marzec, czerwiec, lipiec i październik 2025 r. przyniosły z kolei zdolność kredytową niższą (średnio o -1,90%). Z kolei marzec 2026 r. przyniósł poprawę zdolności kredytowej (o +1,10%).

Moja opinia

Także rodzina z jednym dzieckiem także nie otrzyma kredytu hipotecznego na kupno mieszkania. Co prawda średnia cena za m2 mieszkań liczących od 40 do 59 m2 jest niższa niż w przypadku lokali mniejszych (wynosi 17 593 zł), ale z uwagi na większą powierzchnię, takie mieszkanie jest droższe (mieszkanie o powierzchni 50 m2 może kosztować 879,7 tys. zł).

Jaki kredyt przy zarobkach 8 000 netto?

Jaki kredyt przy zarobkach 8 000 zł netto banki są w stanie zaproponować rodzinie z dwojgiem dzieci? Z wyliczeń, jakie przysłały banki, wynika, że rodzina 2+2 przy zarobkach 8 000 zł netto może otrzymać 443,8 tys. zł kredytu (jeśli wybierze oprocentowanie okresowo stałe). W przypadku oprocentowania zmiennego maksymalna kwota finansowania wynosi 439,8 tys. zł.

Najwięcej skłonne są pożyczyć Bank BPS, Alior Bank i PKO BP (zarówno dla oprocentowania zmiennego, jak i okresowo stałego).

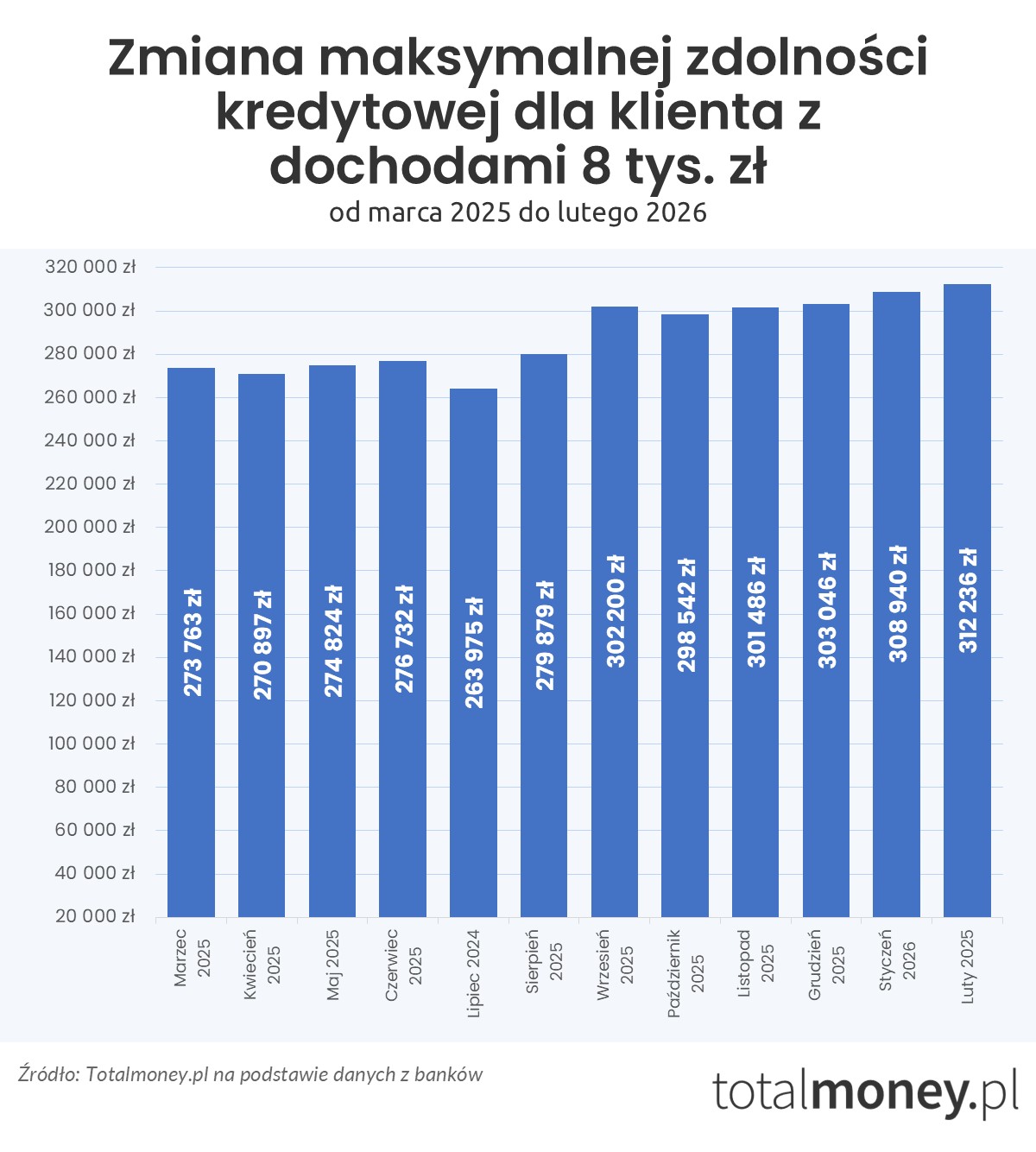

Przy zarobkach 8 tys. zł także mieliśmy do czynienia ze zmianami wysokości zdolności kredytowej. Marzec, maj, czerwiec, sierpień, wrzesień, listopad i grudzień 2025 r. przyniosły poprawę zdolności kredytowej (średnio o +2,56), a kwiecień, lipiec i październik - jej pogorszenie (średnio o -2,37%). Z kolei marzec przyniósł polepszenie zdolności kredytowej (o +1,06%).

Moja opinia

Czteroosobowa rodzina potrzebuje co najmniej trzypokojowego mieszkania (a najlepiej czteropokojowego, tak, żeby każde z dzieci miało własny pokój). Takie mieszkanie powinno mieć co najmniej 70 m2. Średnia cena m2 lokalu liczącego od 60 do 89 m2 to 18 042 zł. Przyjmując, że mieszkanie będzie liczyć 70 m2, to trzeba za nie zapłacić 1 262 940 zł. Zakładając, że klienci będą mieli 20% własnych środków, to potrzebować będą kredytu w kwocie minimalnie przekraczającej 1 mln zł (a konkretnie 1 010 352 zł).

Jaki kredyt przy zarobkach 10 000 netto?

Bezdzietne małżeństwo z wysokimi zarobkami nieposiadające dzieci powinno mieć najwyższą zdolność kredytową. Czy tak jest w rzeczywistości? Sprawdźmy, ile wynosi zdolność kredytowa dwuosobowej rodziny zarabiającej 10 000 zł.

Tabela pokazuje, że dostępna dla nich kwota finansowania jest najwyższa spośród wszystkich porównywanych przeze mnie scenariuszy. Przyczyną tego są oczywiście wyższe zarobki, ale też brak osób na utrzymaniu. Potwierdza to związek pomiędzy zdolnością kredytową, a liczbą dzieci – im jest ich w rodzinie mniej, tym więcej można pożyczyć.

Najwyższą kwotę kredytu o oprocentowaniu zmiennym zaoferowały: ING Bank Śląski, mBank i VeloBank. To w tych bankach można bez problemu zaciągnąć nawet 820,3 tys. zł kredytu hipotecznego.

W przypadku oprocentowania okresowo stałego najbardziej liberalne były ING Bank Śląski, BNP Paribas i mBank. Maksymalna kwota finansowania sięga tutaj także 820,3 tys. zł.

Najmniej przychylnie na tych klientów patrzą: Bank BPS i BOŚ Bank (zarówno w przypadku oprocentowania zmiennego, jak i okresowo stałego).

Maj, czerwiec, lipiec, sierpień, wrzesień, październik, listopad i grudzień 2025 r. przyniosły wzrosty zdolności kredytowej (średnio o +1,48%), w marcu i kwietniu mieliśmy do czynienia z jej pogorszeniem (średnio o -0,85%). Natomiast marzec 2026 r. przyniósł wzrost zdolności kredytowej (o +0,71%).

Moja opinia

Bezdzietne małżeństwo zarabiające miesięcznie 10 tys. zł netto może liczyć na kredyt w wysokości 820 325 zł (zarówno dla oprocentowania zmiennego, jak i oprocentowania okresowo stałego). Oznacza to, że będzie mogło kupić mieszkanie o powierzchni 50 m2 (przy założeniu, że cena m2 to 17 543 zł), którego cena wyniesie 879 650 zł. Wówczas kwota kredytu będzie równa 703 720 zł.

Jaki kredyt przy zarobkach 12 000 netto?

Sprawdziłem także, na jaką kwotę kredytu może liczyć małżeństwo wychowujące dwoje dzieci, którego miesięczne dochody netto wynoszą 12 000 zł.

Z wyliczeń, jakie otrzymałem z banków, wynika, że rodzina 2+2 przy zarobkach 12 000 zł netto może otrzymać 933,1 tys. zł kredytu (jeśli wybierze oprocentowanie okresowo stałe). W przypadku oprocentowania zmiennego maksymalna kwota finansowania wynosi 924,7 tys. zł.

Takiej rodzinie najwięcej są skłonne pożyczyć Bank BPS, Alior Bank i VeloBank

(w przypadku oprocentowania zmiennego) oraz Bank BPS, Alior Bank i PKO BP (dla oprocentowania okresowo stałego).

W porównaniu do stycznia 2026 r., marzec 2026 r. przyniósł poprawę średniej zdolności kredytowej (o +0,92%).

Ranking zdolności kredytowej – marzec 2026

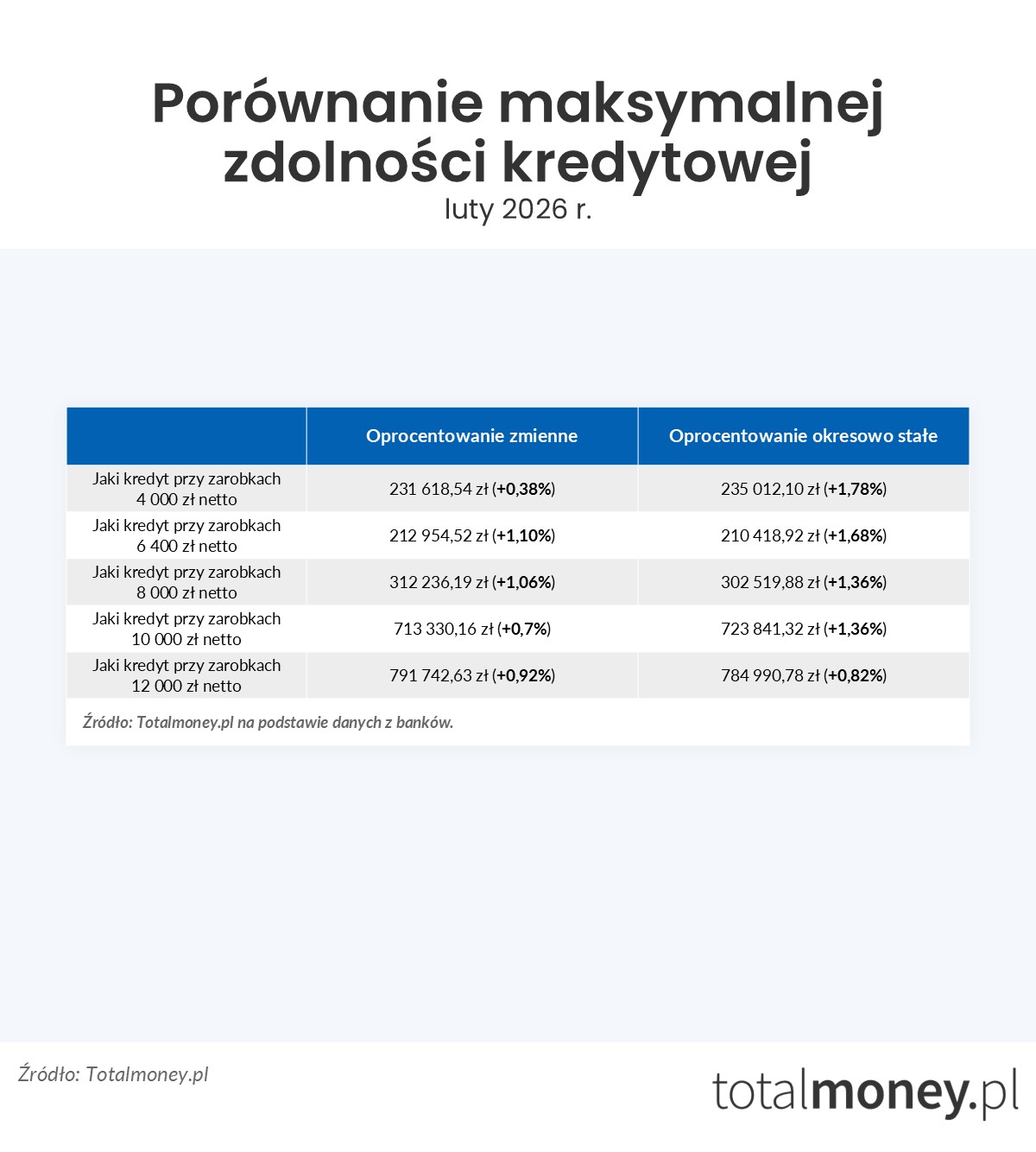

Pokazałem, ile wynosi maksymalna zdolność kredytowa w poszczególnych bankach. Teraz czas na sprawdzenie, ile wynosiła średnia zdolność kredytowa dla wszystkich porównywanych przeze mnie scenariuszy. Wartości w nawiasach pokazują procentową zmianę maksymalnej zdolności kredytowej w porównaniu do poprzedniego miesiąca.

Jak pokazuje tabela, na wysokość zdolności kredytowej wpływa rodzaj oprocentowania (dla oprocentowania okresowo stałego jest ona niższa średnio o 20,74%), wysokość dochodów oraz liczba osób pozostających na utrzymaniu wnioskodawcy.